He decidido realizar una serie de 10 entradas no muy largas, para dar a conocer el sistema "MARA Strategy"

Parte 1: "MARA Strategy"

Parte 2: "Sistema MARA"

Parte 3: "Sistema META MARA FAA"

Parte 4: "Sistema META MARA VAA"

Parte 5: "Sistema META MARA DAA"

Parte 6: "Ejemplo Práctico con MARA Strategy"

Parte 7: "Sistema MARA Strategy: FAA-VAA"

Parte 9: "Sistema MARA Strategy: FAA-VAA-DAA"

Parte 10: "Sistema MARA Strategy: MARA-FAA-VAA-DAA"

En la entrega de hoy Parte 5: "Sistema META MARA DAA" se basa en el sistema DAA (Defensive Asset Allocation) de asignación táctica de activos de "Wouter J. Keller and Jan Willem Keuning" , pero adaptado a la estrategia tipo Nucleo-Satelite de la Cartera SLT.

Es un sistema "Dual Momentum" de ETFs, en el cual mediante el empleo del indicador ROC4, es decir, Momentum basado en el ROC de 4 meses, se clasifican de una lista de 12 ETFs, por su Momentum de mayor a menor ROC4 , siendo por tanto una seleccion mediante "Momentum Relativo".

Si el ROC4 de cada activo "Canary" (EEM o AGG) tienen momentum negativo, en función del numero total de activos "Canary" con ROC4 negativo (de 1 a 2 activos "Canary"), se calcula el % destinado a CASH ( 50% ó 100% para TLT ó AGG) y el resto se destina a comprar los mejores activos que se han seleccionado mediante el "Momentum Relativo",hasta llegar al 100% invertido, siendo por tanto una seleccion mediante "Momentum Absoluto".

La parte de % de CASH calculada en función de los Momentum negativos de los activos "Canary", se destina el importe al activo TLT o AGG, al que mejor Momentum de ROC de 4 meses presente.

Los resultados del backtesting desde el 31/Diciembre/1997 a 31/Diciembre/2018 son:

Rentabilidad Anualizada: +12,13%

Drawdown: -9,77%

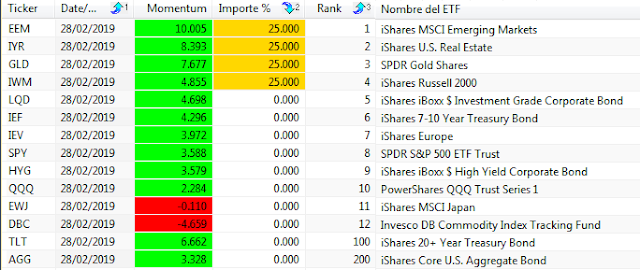

Por ejemplo a cierre del mes de Febrero de 2019, de los 2 activos "Canary" (EEM y AGG) clasificados por el Momentum de ROC de 4 meses, no hay ningun activo "Canary" que presente momentum negativo, y por tanto no genera liquidez y no es necesario destinar ningun importe al activo TLT o AGG.

Se compran los 4 activos que mejor ROC de 4 meses presentan (EEM, IYR, GLD y IWM) cada uno de ellos con un 25% del importe, ya que cada activo pondera por igual.

A cierre del mes siguiente, se vuelve a evaluar la lista de 12 activos, y mediante la clasificacion por Momentum Relativo y por Momentum Absoluto (ROC4), se compran los activos que cumplan ambas condiciones o en el caso de que ya esten comprados del mes anterior se mantienen, y se venden los que no cumplan las condiciones, destinando el importe de la liquidez a TLT o AGG, siendo el % del importe, en función de la cantidad de activos "Canary" que presenten momentum ROC4 negativo

El proceso se repite cada cierre de mes y sin necesidad de operar con stoploss.

Espero que os haya gustado el sistema y veremos en la siguiente entrada el "Ejemplo Práctico con MARA Strategy"

En la entrega de hoy Parte 5: "Sistema META MARA DAA" se basa en el sistema DAA (Defensive Asset Allocation) de asignación táctica de activos de "Wouter J. Keller and Jan Willem Keuning" , pero adaptado a la estrategia tipo Nucleo-Satelite de la Cartera SLT.

Es un sistema "Dual Momentum" de ETFs, en el cual mediante el empleo del indicador ROC4, es decir, Momentum basado en el ROC de 4 meses, se clasifican de una lista de 12 ETFs, por su Momentum de mayor a menor ROC4 , siendo por tanto una seleccion mediante "Momentum Relativo".

Si el ROC4 de cada activo "Canary" (EEM o AGG) tienen momentum negativo, en función del numero total de activos "Canary" con ROC4 negativo (de 1 a 2 activos "Canary"), se calcula el % destinado a CASH ( 50% ó 100% para TLT ó AGG) y el resto se destina a comprar los mejores activos que se han seleccionado mediante el "Momentum Relativo",hasta llegar al 100% invertido, siendo por tanto una seleccion mediante "Momentum Absoluto".

La parte de % de CASH calculada en función de los Momentum negativos de los activos "Canary", se destina el importe al activo TLT o AGG, al que mejor Momentum de ROC de 4 meses presente.

Los resultados del backtesting desde el 31/Diciembre/1997 a 31/Diciembre/2018 son:

Rentabilidad Anualizada: +12,13%

Drawdown: -9,77%

Por ejemplo a cierre del mes de Febrero de 2019, de los 2 activos "Canary" (EEM y AGG) clasificados por el Momentum de ROC de 4 meses, no hay ningun activo "Canary" que presente momentum negativo, y por tanto no genera liquidez y no es necesario destinar ningun importe al activo TLT o AGG.

Se compran los 4 activos que mejor ROC de 4 meses presentan (EEM, IYR, GLD y IWM) cada uno de ellos con un 25% del importe, ya que cada activo pondera por igual.

A cierre del mes siguiente, se vuelve a evaluar la lista de 12 activos, y mediante la clasificacion por Momentum Relativo y por Momentum Absoluto (ROC4), se compran los activos que cumplan ambas condiciones o en el caso de que ya esten comprados del mes anterior se mantienen, y se venden los que no cumplan las condiciones, destinando el importe de la liquidez a TLT o AGG, siendo el % del importe, en función de la cantidad de activos "Canary" que presenten momentum ROC4 negativo

El proceso se repite cada cierre de mes y sin necesidad de operar con stoploss.

Espero que os haya gustado el sistema y veremos en la siguiente entrada el "Ejemplo Práctico con MARA Strategy"

los activos canary siempro son los mismos?

ResponderEliminar